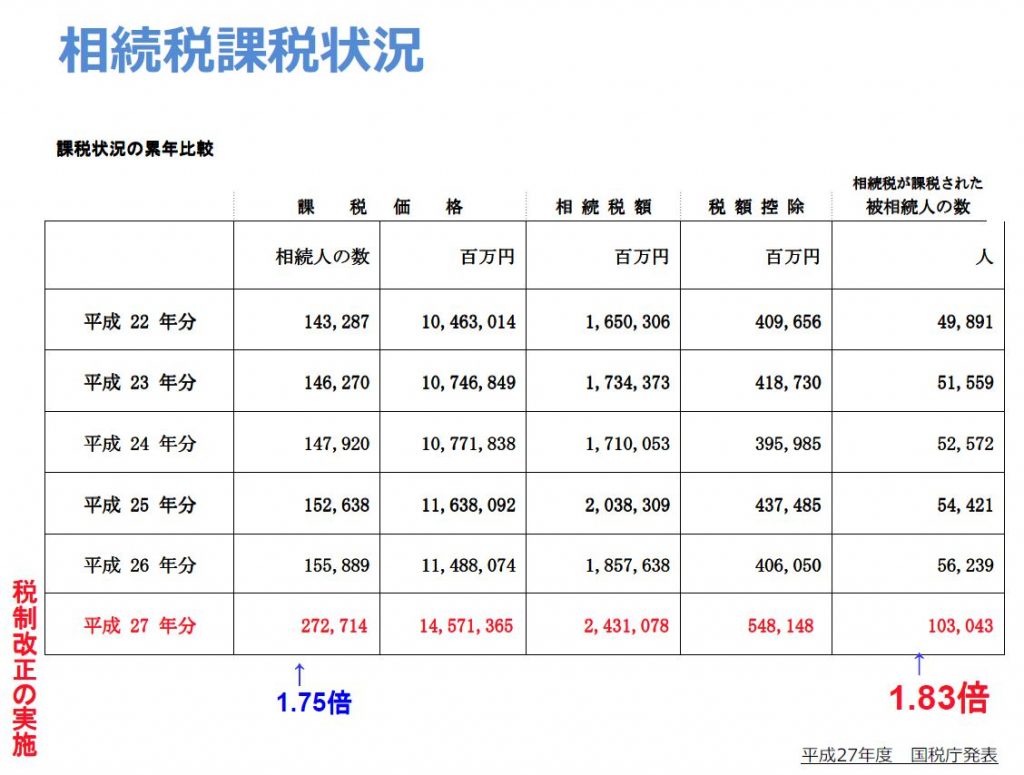

■相続税の「課税状況」と3つの「相続対策」

平成27年の相続税法の大改正により、相続税の非課税枠である基礎控除が、6割に減額されました。それまでは、相続税が課税された被相続人の数が年間約5.5万人程度でしたが、改正後は年間約11万人程度の約2倍まで増加しています。

相続税の対策には、大きく分けて「節税対策」「分割対策」「納税対策」の3つがあります。非課税枠である基礎控除の減少で、より多くの方に課税される状況になり、「節税対策」が大きく取り上げられますが、はたしてそうでしょうか。

■「遺産分割」で紛争となるケースとは

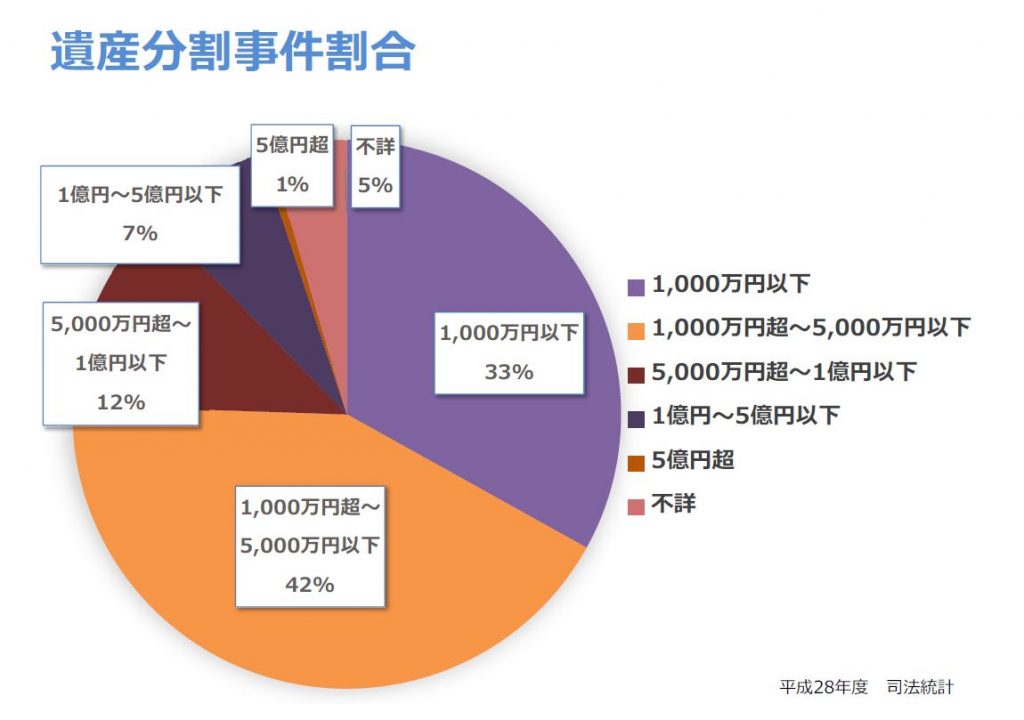

皆さんは、遺産が多い家の方が相続で争いになると思われていませんか?

平成28年の司法統計から、遺産分割事件の割合を見てみると、遺産額が1,000万円以下の方が33%、1,000万円~5,000万円の方が42%となっており、合わせると5,000万円以下の方が全体の75%にもなります。また、遺産分割事件も年間15,000件を超えており、20年前のおおよそ1.5倍になっています。ではなぜ、非課税枠である基礎控除金額と大きく差がない5,000万円以下の遺産額で争いになるのでしょうか。

■分けることが争いの元

争いになる一番の原因は、「分けることの難しさ」です。被相続人の財産構成を見てみると、自宅等の不動産が多くを占め、次に預貯金などの現金、死亡退職金、生命保険金、有価証券などです。相続が発生し、遺言書がない場合は、相続人全員による遺産分割協議によって遺産の分割が行われます。法定相続分での分割を基本とするものの、全員の話し合いにより進めていきます。これが争いになる原因です。

不動産は物理的に分割することは難しく、また不動産が複数ある場合は、各々の財産的価値は違ってきます。もしそれが賃貸マンションなどの収益物件であれば、築年数の新しいもの古いもの、家賃収入の多いもの少ないもの、誰が何を相続するかで争いが起こることになります。

■相続対策は「分割対策」から

このようなことから、相続対策で一番始めにしなければならないのは、「分割対策」です。もし急に相続が起こっても、「うちは大丈夫だろう。家族みんな仲がいいから。」と思っておられる方も多いでしょう。しかし、いざ遺産分割の話し合いとなると、争いが始まります。自分の思いを託す為にも、また残された家族が要らぬ争いをしないためにも、「分割対策」をしておきましょう。

分割対策の基本は、遺言書の作成です。遺言書については、今回の相続法改正で、自筆証書遺言の方式も緩和されました。しかしながらやはり遺言書の確実性からも公正証書遺言の作成をお勧めします。

■二番目に「納税対策」、三番目に「節税対策」

相続が発生した場合、10ヶ月以内に相続税の申告と納税をしなければなりません。納税は、物納と言う方法もありますが、基本的には一括、現金納付になります。前述したように、財産構成の中で不動産が占める割合が多く、不動産を相続した相続人は、その相続税に相当する現金を何らかの形で用意しなければなりません。数百万もしくはそれ以上の現金を準備するのは大変なことです。

つまり事前に納税資金の準備が必要になります。納税対策としては、生前贈与の活用、生命保険の活用などがあります。納税対策は、現在の財産を把握した上で、実際にどれくらいの納税準備が必要かを判断し進めていく必要があります。

節税対策においても、まずは現在の財産を把握する必要があります。その上で、「各財産の評価の見直し」「資産の組み換え」「収益物件の活用」など、各々の状況に応じて進めていきましょう。

「賃貸アパートを建てたけど、遺言書は書いていない」・・・、このような方は、ちょっと要注意です。先ずは「分割対策」について考えてみませんか?

日本エイジェントでは、相続に関する「テーマ毎の勉強会」を開催しております。「大家さんのための不動産セミナー」では、全国の事例や問題点を共有し、各オーナー様の相談にも対応しております。「相続」と聞くと、まだ早いと思われている方も、資産管理という観点から「相続」について考えていきませんか?

▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼▼

空室対策や相続対策など、賃貸経営に役立つ各種セミナーを開催中です。

オンラインでの受講も可能ですので、ぜひご参加ください。

《セミナー参加はこちらから》

https://nihon-agent.co.jp/chintaisodan-salon/seminar-archive/